2011年8月1日。

おそらくベテランのFXトレーダーなら、この西暦と日付を見ただけでピンとくるものがあるでしょう。

お察しの通り「国内FXのレバレッジ倍率25倍への引き下げ」が実行された日です。

このときレバレッジ倍率の引き下げが嫌で、ハイレバ取引を望むトレーダーは以下の2つの道を選ぶことができました。

- 海外FX業者で新たに口座を開設する

- 国内FXのままで法人口座を開設する

※ちなみに私は「海外FXで新しく口座を開設する道」を選びました。

別に法人口座を開設しても良かったのですが、書類をそろえたり手続きがめんどうで、まるでやる気が起きなかったからです。

しかし、2017年から国内FXの法人口座でもレバレッジ規制がかかる可能性が高まってきました。

つまり、国内FXにおいてハイレバ取引をすることが一切できなくなるということです。

今回は「国内FX法人口座のレバレッジ規制」について深く切り込んでいこうと思います。

目次

2017年に国内FX法人口座にも「レバレッジ規制」が適用!?

2016年4月13日。

いつものように日本経済新聞を読んでいた私を驚かせるニュースがありました。

「FX取引、法人も倍率規制 金融庁 来年にも通貨ごとに上限」

いつかは来るだろうと思っていたら、本当にやってきてしまいました。

以下がこの記事の全文になります。

FX取引、法人も倍率規制 金融庁 来年にも通貨ごとに上限

2016/4/13 1:30|日本経済新聞金融庁は外国為替証拠金(FX)取引の規制を強化する。すでに個人の取引は元手となる証拠金の25倍までに制限しているが、法人にも倍率規制を導入する。過去の相場の変動を踏まえ、通貨ごとに倍率の上限を決める。相場の急変で個人だけでなく中小企業などが過度なリスクを負うことを防ぐ。

(中略)

金融庁は証拠金の500倍といった高倍率の取引が存在していたFXで、個人は2010年に最大50倍、11年には25倍までとする規制を導入した。ただ中小企業などの法人は対象外で倍率規制はなかった。新規制は法人を対象にし、「ドル・ 円」や「ユーロ・ドル」などの通貨の組み合わせごとに過去の相場の変動幅に基づいて倍率の上限を決める方針だ。

FXの取引規模は15年12月に月間354兆円に達している。大半は個人投資家による取引とみられているが、15年1月にスイスフランがユーロに対して約3割上昇した際には、法人投資家に証拠金を上回る損失が発生した。新たな規制の導入ではこうした事態を防ぐ。

引用元:日本経済新聞

冒頭でもお話ししたように、国内FXではたびたびレバレッジ規制のメスが入ってきました。

2010年8月1日には最高50倍、そのピッタリ1年後の2011年8月1日には最高25倍にまで引き下げられたのです。

ただし、この規制はあくまでも「個人トレーダー」が対象の規制でした。

手間はかかりますが、個人口座ではなく法人口座を開設すれば、レバレッジ規制にとらわれることなくハイレバ取引はできたんですね。

しかし、今回発表された内容は「2017年に国内FXの法人口座でもレバレッジを規制する」というもの。

2011年のレバレッジ規制を受けても国内FXで腕をみがいてきたトレーダーの方にとっては、かなり耳の痛いニュースとなっています。

もちろん単純に「税金対策」として法人口座を開設しただけで、実際には数倍~数十倍ほどのレバレッジで取引をしていた方はそれほど影響を受けません。

法人口座のレバレッジはどれくらい引き下げられるのか?

あなたが1番気になっているのは「どれくらいレバレッジが規制されるのか?」というところだと思います。

結論から言うと、法人口座のレバレッジ倍率がいくらまで引き下げられるのか全くわかりません。

ニュースを見てもらえるとわかると思いますが、どこにも「○倍まで引き下げる」とは書いてないんですよね。

もしかすると個人トレーダーと同じ25倍まで引き下げられる可能性もありますし、100倍までの引き下げに留まる可能性もあります。

そして1つだけ覚えておいてほしいのが「レバレッジ規制で適用される倍率は通貨ペアごとで異なる」ということ。

過去の相場の変動を踏まえ、通貨ごとに倍率の上限を決める。

引用元:日本経済新聞

- USD/JPY(ドル円)⇒最大レバレッジ100倍

- EUR/JPY(ユーロ円)⇒最大レバレッジ50倍

上記のように、自分が売買する通貨ペアによってレバレッジの最大倍率が異なってくる可能性が高いと思われます。

ただし、どの通貨ペアにどれだけの倍率が適用されるか分かりません。

もしかすると自分がメインでトレードしている通貨ペアの倍率は高いままの可能性もありますが、その逆もしかり。最大25倍まで下げられる通貨ペアがあってもおかしくないんですね。

為替変動が大きい通貨ペアほど最大レバレッジが下げられる!?

「どの通貨ペアにどれだけの倍率が適用されるかわからない」と、ついさきほど述べたばかりですが、「この通貨ペアのレバレッジは大きく下げられるだろうなぁ」というのは予想できます。

その根拠となるのが以下の一文。

新規制は法人を対象にし、「ドル・円」や「ユーロ・ドル」などの通貨の組み合わせごとに過去の相場の変動幅に基づいて倍率の上限を決める方針だ。

引用元:日本経済新聞

この一文の中の「過去の相場の変動幅に基づいて倍率の上限を決める」という言葉がカギです。

つまり「値動きが激しい通貨ぺアであればあるほど、レバレッジ倍率を低く設定する」ということ。

値動きが激しい「マイナー通貨ペア(エマージング通貨)」あたりは、ほぼ確実にレバレッジが制限されると考えてよいでしょう。

※エマージング通貨…高い経済成長が続いているか、あるいはその可能性のある「新興国」の通貨のこと。

南アフリカランドやトルコリラなどが挙げられる。

また1番危惧すべきなのがマイナー通貨ペアだけでなく、メジャー通貨に対するレバレッジ規制です。。

【主要メジャー通貨一覧】

- USD/JPY(米ドル/円)

- EUR/JPY(ユーロ/円)

- GBP/JPY(ポンド/円)

- EUR/USD(ユーロ/米ドル)

- GBP/USD(ポンド/米ドル)

上記は全世界でも取引されている回数がとても多いメジャー通貨ペアです。

これらをトレードの主軸として動いている方が多いですよね。

これらのレバレッジがどこまで下げられるかは不明ですが、けっこうレバレッジは制限されるのではないかと予想されます。

- 過去に何度か為替相場を大荒れさせる出来事を起こしている

- 取引しているトレーダーが多く、有事の際のリスク管理が難しい

メジャー通貨はたびたび異常ともいえる大暴落を引き起こしています。

最近の例でいえば、2016年6月23~24日におこなわれたイギリスEU脱退(ブレグジット)国民投票。

この際はGBP/JPY、EUR/JPYの相場が大荒れし、数えきれないほどのトレーダーを地獄に叩き落しました。

こうした過去に歴史的な相場の大変動があったメジャー通貨ペアは大きくレバレッジが引き下げられる可能性が高いでしょう。

またメジャー通貨は言わずもがな、かなり取引量が多いです。

「取引量が多い=有事の際にとんでもない数のトレーダーに追証が発生する」ということ。

できるだけ多くのFXトレーダーのリスク管理ができるよう、メジャー通貨のレバレッジを倍率の違いはあれ、一気に引き下げる可能性はじゅうぶんにあります。

マイナー通貨ペアの引き下げは良くても、メジャー通貨ペアのレバレッジまで引き下げられた場合、一気に国内FX法人トレーダーの数が少なくなる可能性もいなめません。

なぜ国内FXの法人口座もレバレッジ規制の対象となるのか?

では、いったいなぜ今まで度重なるレバレッジ規制の対象とならなかった法人口座が、今回対象となってしまったのでしょうか?

この背景には2015年1月のスイスフランショックが大きく関係しています。

15年1月にスイスフランがユーロに対して約3割上昇した際には、法人投資家に証拠金を上回る損失が発生した。

引用元:日本経済新聞

スイスフランショックも最近の出来事ですし、FXをやっているトレーダーであれば間違いなく覚えていらっしゃるでしょう。

円を抜いて「安全通貨」トップの座に君臨したこともあるスイスフランが、わずか5分で1,700pipsも大暴落した事件です。

【スイスフランショック時のチャートの様子】

スイスフランショックが起こったのは本当に突然で、ロスカットが作動せずに多くのトレーダーが阿鼻叫喚の渦に巻き込まれました。

何百万、何千万という利益をたたき出して大勝利した人たちの裏では、それ以上に何百万、何千万という追証が発生した方もいるんですよね。

この大事件では、個人トレーダーはもちろん多くの法人口座でもマイナス口座を生むことになっています。

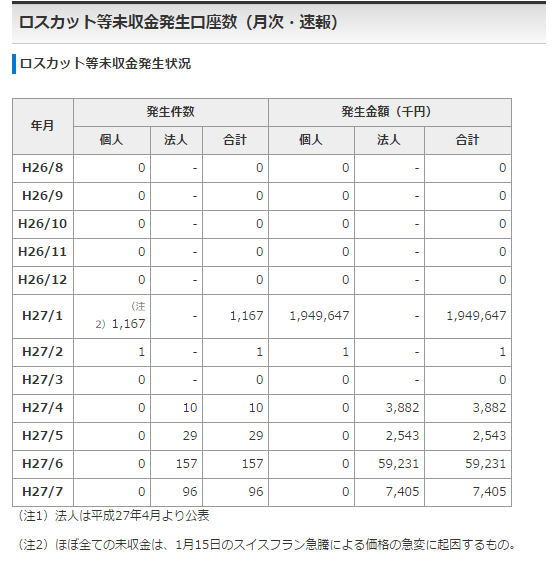

【スイスフランショックで発生したロスカットの未収金】

引用元:一般社団法人 金融先物取引業協会

上の画像を見ると、スイスフランショックが発生した平成27年(2015年)1月には、個人口座で約19億円もの追証が発生していることがわかりますね。

法人口座の数値はこの頃公表されていませんでしたが、どうやら法人口座でも約13.8億円(1法人口座あたり約1,500万円)の追証による未収金が発生したそうです。

また法人口座の追証が公表されるようになってからも、たびたび法人口座では未収金の追証が発生しています。

こればかりはハイレバをかけれるぶん、リスク管理が個人よりもかなり難しくなるので仕方ありません。

こうした支払いきれないほどの追証から法人口座を守るために、レバレッジを低く設定して「そもそも多額の追証を発生させない」ようにしようというわけです。

金融庁のレバレッジ規制は少しズレていると思う

ここからは私個人の意見を述べさせていただきます。

※あくまで個人的な意見ですので、人によっては反論があることも重々承知しております。

「それは違うよ!」という方がおりましたら、ぜひコメント欄で指摘していただけると幸いでございます。

結論から言うと、法人口座に対するレバレッジ規制は「少しズレている」と言わざるを得ません。

理由はとても単純で、スイスフランショックでもそれ以外でも「多額の追証が発生したのはハイレバのせいではない」からです。

問題の本質は「そもそも追証が発生していること」なんですよね。

そこを改善せずにレバレッジだけを制限したところでほとんど意味はありません。

さきほどのスイスフランショックを例に挙げて説明しようと思います。

スイスフランショックで発生した追証はレバレッジのせいではない!

仮にスイスフランショックの時に法人口座のレバレッジが個人と同じ25倍だったとしましょう。

その場合、法人口座で追証が発生するリスクは防げたのでしょうか?

答えは「追証の額がちょっと減るだけで、追証そのものは発生していた」です。

すでに最高レバレッジ25倍の個人口座ですら、約19億円の未収金の追証が発生いますからね。

この時点で「法人口座が危ないのはハイレバレッジのせいだ」という言い分は通用しません。

問題はレバレッジではなく、100%の発動が保証されていないロスカットにあります。

そもそもトレーダーはハイレバのリスクを知っている

そもそも論ですが「ハイレバ=リスクがある」なんて顧客は分かってるんですよ。

ノリで始めた個人トレーダーなら知らないこともあるでしょうが、法人口座を開設するほどのトレーダーなら間違いなく知っています。

今さら「ハイレバはリスク管理が大変だから、規制したほうが君たちのためになるんだよ」と言われても「いや、知ってて取引してるよ」としかならないですよね。

ハイレバできなくなるのが嫌で、法人口座を開設した方がほとんどでしょうから。

こういう観点から見ても、レバレッジだけを規制すればリスク管理できるというのは少しズレています。

多額の追証は有事の際に発動しないロスカットのせい

本来ならFXではロスカットという非常装置がありますよね。

「これ以上行くと全部お金なくなるよ。マイナスになっちゃうかもしれないよ。」という危ないラインで、保有しているポジションを強制決済してくれるものです。

※ロスカットが作動するタイミングは一律ではなく、各業者によって「証拠金維持率○%以下」と定められています。

つまり、本来ならロスカットがあるので投資家はマイナス口座、追証が発生することはありません。

何百万、何千万という借金を負うことはありえないんです。

しかし残念ながら、ロスカットは有事の際に100%力を発揮してくれません。

例えばスイスフランショックやリーマンショックなど、為替にあり得ないほどの影響を及ぼす突然の出来事があるとロスカットは一切動かなくなってしまうのです。

【ロスカットが作動しない仕組み】

スイスフランショックのような出来事は、投資家からするとお祭りのようなもの。

市場には世界中のトレーダーから、嵐のようにとんでもない量の注文がFX業者や証券会社へと殺到します。

そうするとFX業者や証券会社は大量の注文を捌ききることができずに、そのまますべての機能が麻痺してしまうのです。

ロスカットはもちろん、自分でポジションを強制決済することも叶いません。

トレーダーの方にできるのは、自分のポジションがどこで決済されるか分からない恐怖におびえながら祈ることだけです。

スイスフランショックでも、あれだけ多くの追証が発生したのはロスカットが正常に作動しなかったから。

設定されていたロスカット値から、はるかにかけ離れた価格で決済されたことによって起こったのです。

レバレッジがどうこうという話ではありません。

見直すべきはロスカットの確実性ということになります。

海外FXのゼロカットシステムを導入すればレバレッジ規制をする必要はない!

ちなみに私が国内の法人口座ではなく海外FXに乗り換えたのは「ロスカットが動かないことによる追証を避けたかった」という理由も大きいです。

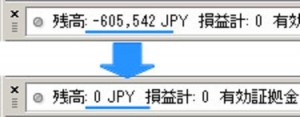

有事の際にロスカットが作動しないのは海外FXでも同じですが、海外FXにはゼロカットシステムという神の制度があります。

ゼロカットとはその名の通り、取引によってマイナスになってしまった口座残高をゼロに戻してくれるというもの。

例え、口座残高がマイナス100万円になろうが、マイナス1,000万円になろうがすべてチャラにしてくれます。

ゼロカットシステムがある以上、トレーダーが損するのは最大でも口座に入れていた証拠金だけです。

つまり、ゼロカットシステムさえあれば何百、何千万という追証はそもそも発生しないんですね。

ハイレバ取引のリスクから本当の意味でトレーダーを守りたいのなら、金融庁はレバレッジ規制ではなく、全国内FX業者にゼロカットシステムを導入させるべきではないでしょうか。

⇒海外FXの追証なし「ゼロカットシステム」で借金を背負う心配なし!

今後ハイレバ取引したいなら海外FX一択になるかもしれない

もし本当に2017年に国内FX法人口座にもレバレッジ規制が適用された場合、今後ハイレバ取引をするなら海外FX一択になると思われます。

- 平均して400倍のハイレバレッジ

- ほとんどの業者にゼロカットシステム搭載でマイナス口座の心配なし

もちろん日本の金融庁ではなく、海外の金融庁の認可を受けているので、レバレッジの規制にあうこともありません。

「FXの醍醐味はハイレバだ!」という方は海外FXに目を向けてみる価値は十分にあるでしょう。